员工的工资与社保缴纳的基数不一致,甚至有些公司员工的工资、社保、个税都不在同一个主体公司。

这种情况是否合法呢?应该怎么处理呢?

01

工资与社保缴存基数不一致

合法吗?

理论上来说,工资和社保缴存基数应该是一致的,但是两者不一致,不一定就代表企业有问题。

这里先来给大家科普一下什么是社保缴存基数:

社保缴存基数是指职工在一个社保年度的社会保险缴费基数。它是按照职工上一年度1月至12月的所有工资性收入所得的月平均额来进行确定。

根据《关于规范社会保险缴费基数有关问题的通知》(劳社险中心函【2006】60号)文件的规定,职工的社保缴费基数一般是按职工上一年度月平均工资(或个人上月工资)来确定,职工工资越高,社保缴费基数就会越高。

社保缴费金额=缴费基数X缴费比例

同时,文件也对缴费基数设置了天花板和木地板,具体来说:

上限:如果缴费基数高于各地规定的最高缴费基数(当地社平工资的300%),就按照最高缴费基数缴纳社保。

下限:缴费基数低于各地规定的最低缴费基数(当地社平工资的60%),就按照最低。

到底工资与社保缴存基数不一致是不是合法的?这里举两个例子给大家说明一下:

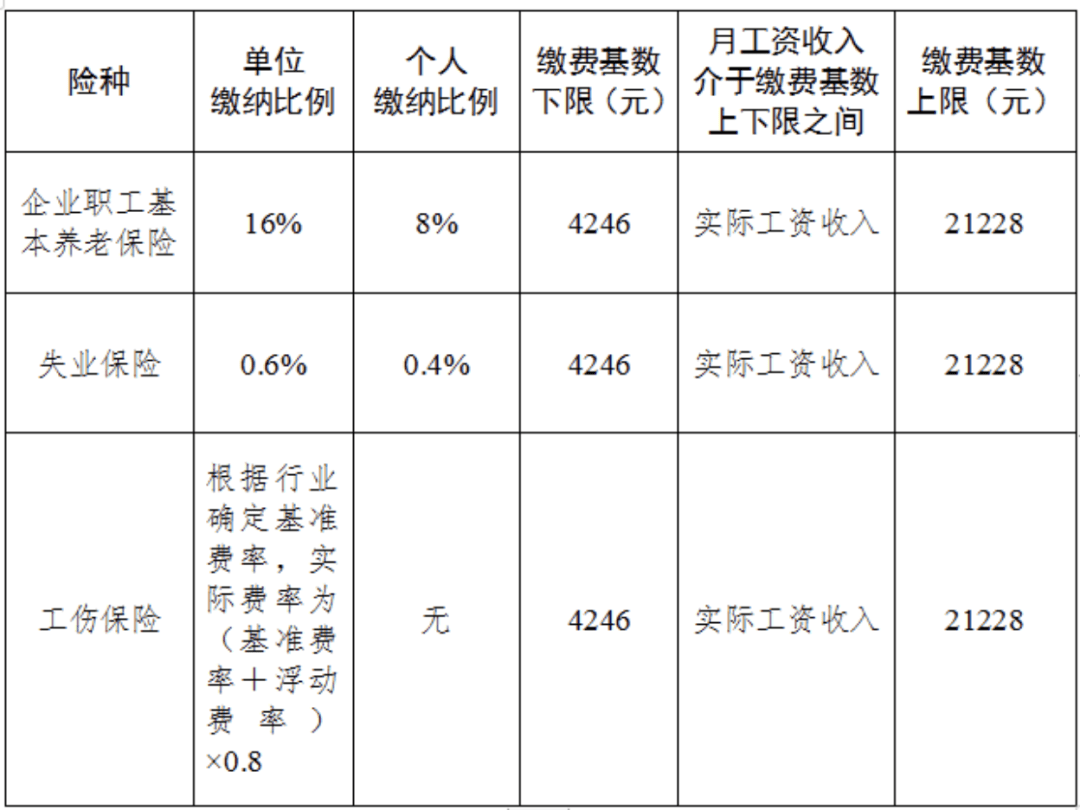

假设张三与李四所处公司都在成都,根据《四川省人力资源和社会保障厅四川省财政厅国家税务总局四川省税务局关于公布2023年度全省职工基本养老保险缴费基数上下限具体标准的通知》,2023年成都市用人单位及职工社会保险缴费标准如下:

公司一:

李四所处公司在成都,2023年度的月平均工资为30,000元。

按照上表中,社保缴费上限为21228元/月执行。

那么,2024年公司按照21228元/月的缴费基数为李四缴纳社保费用就是合法的。

公司二:

张三所处公司在成都,2023年度月平均工资为5000元。公司按照每月4000元的缴费基数为张三进行缴费。

根据《关于规范社会保险缴费基数有关问题的通知》(劳社险中心函【2006】60号)文件的规定,职工的社保缴费基数一般是按职工上一年度月平均工资(或个人上月工资)来确定。

这种做法就是不合法的,员工可能会要求企业进行补缴。

注意:

1.根据国家统计局的规定,下列项目作为工资总额统计,在计算缴费基数时作为依据:

(1)计时工资;

(2)计件工资;

(3)奖金;

(4)津贴;

(5)补贴;

(6)加班加点工资;

(7)其他工资;

(8)特殊项目构成的工资。

2.根据国家统计局的规定,下列项目不计入工资总额,在计算缴费基数时应予剔除:

(1)根据国务院发布的有关规定发放的创造发明奖、国家星火奖、自然科学奖、科学技术进步奖和支付的合理化建议和技术改进奖以及支付给运动员在重大体育比赛中的重奖。

(2)有关劳动保险和职工福利方面的费用。职工保险福利费用包括医疗卫生费、职工死亡丧葬费及抚恤费、职工生活困难补助、文体宣传费、集体福利事业设施费和集体福利事业补贴、探亲路费、计划生育补贴、冬季取暖补贴、防暑降温费、婴幼儿补贴(即托儿补助)、独生子女牛奶补贴、独生子女费、“六一”儿童节给职工的独生子女补贴、工作服洗补费、献血员营养补助及其他保险福利费。

(3)劳动保护的各种支出。包括:工作服、手套等劳动保护用品,解毒剂、清凉饮料,以及按照国务院1963年7月19日劳动部等7家单位规定的范围对接触有毒物质、矽尘作业、放射线作业和潜水、沉箱作业,高温作业等5类工种所享受的由劳动保护费开支的保健食品待遇。

(4)有关离休、退休、退职人员待遇的各项支出。

(5)支付给外单位人员的稿费、讲课费及其他专门工作报酬。

(6)出差补助、误餐补助。指职工出差应购卧铺票实际改乘座席的减价提成归己部分;因实行住宿费包干,实际支出费用低于标准的差价归己部分。

(7)对自带工具、牲畜来企业工作的从业人员所支付的工具、牲畜等的补偿费用。

(8)实行租赁经营单位的承租人的风险性补偿收入。

(9)职工集资入股或购买企业债券后发给职工的股息分红、债券利息以及职工个人技术投入后的税前收益分配。

(10)劳动合同制职工解除劳动合同时由企业支付的医疗补助费、生活补助费以及一次性支付给职工的经济补偿金。

(11)劳务派遣单位收取用工单位支付的人员工资以外的手续费和管理费。

(12)支付给家庭工人的加工费和按加工订货办法支付给承包单位的发包费用。

(13)支付给参加企业劳动、实习的在校学生的补贴。

(14)调动工作的旅费和安家费中净结余的现金。

(15)由单位缴纳的各项社会保险费、住房公积金。

(16)支付给从保安公司招用的人员的补贴。

(17)按照国家政策为职工建立的企业年金和补充医疗保险,其中单位按政策规定比例缴纳部分(属于个别地方政策)。

02

工资、社保、个税不在同一个主体

是否符合法律规定?

就常规情况而言,员工的工资、社保、个税应该在同一个主体公司下,但是在实操过程中会遇到这几种情况。

情况一:某总部在深圳,李四在深圳总部签订劳动合同,因李四是深户,要求缴纳在深圳,后面被总部派去上海公司任职,上海公司负责支付并承担工资薪金代扣代缴个税、承担社保费。

情况二:其总部在成都,但签订劳动合同的公司是其他分公司,工资、社保、个税由总部承担;

那公司只有工资代扣代缴个税,没有社保,企业是不是有很大的涉税风险?

又或者企业只在总部为员工缴纳个税,没有缴社保,会不会被税务局认定公司有问题?

这需要分情况来看:

情况1:企业人资不变,企业如何面对税务稽查?

需要企业从多方面证实。比如企业调配协议,按协议发放薪酬,有签名文件等。

情况2:企业人员调配,企业如何面对税务稽查?

就像案例那样,李四在深圳总部交社保,调拨到上海公司,只扣个税。这种情况怎么办?账务上可以把这部分社保作为其他应收/应付挂账,上海公司可提供内部证据作以税前列支。

其实,李四完全可以在总部缴社保和发工资扣个税。由于上海承担社保、工资,则需要上海公司支付给深圳总部,同时,深圳总部给上海分公司开票,作以税前抵扣凭证。

因此,工资与社保的涉税风险必须与企业管理相关联。我们需要全面彻底了解涉税业务,准确理解涉税政策,然后找到风险可控的方案。

03

警惕!这六种情形,违法!

企业请对照自查!

情形一:试用期不缴纳社保

《社会保险法》第五十八条规定,用人单位应当自用工之日起三十日内为其职工向社会保险经办机构申请办理社会保险登记。未办理社会保险登记的,由社会保险经办机构核定其应当缴纳的社会保险费。

所以,企业在试用期期间必须为员工缴纳社保。

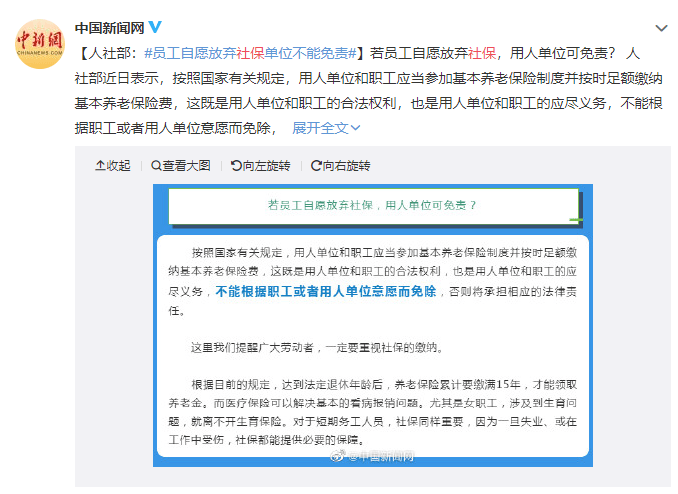

情形二:员工自愿放弃缴纳社保

现在,一些公司会在与员工签订劳动合同时要求员工出具一份书面承诺,承诺书中写明:员工自愿放弃该公司为其缴纳的社会保险费,公司将社会保险费作为工资的组成部分,直接支付给员工。

这是不合理且违法的。

据《社会保险法》《劳动合同法》的相关规定:用人单位和劳动者必须依法参加社会保险,缴纳社会保险费。

为劳动者参加社会保险并依法缴纳社会保险费系用人单位的法定义务,该项义务不能由用人单位和劳动者通过约定变更或者放弃。

情形三:人事档案没转移到单位不缴社保

新员工入职,由于人事变动的关系,之前的人事档案可能没有及时从原来的单位调来,这时有些单位会称因为没有档案所以无法为员工缴纳社保。这是不合理的!

实际上人事档案并非缴交社保所需条件,不能成为单位缓缴社保的理由。(依据《社会保险法》第五十八条规定以及《社会保险法》第六十条规定)

《社会保险法》第六十条规定:用人单位应当自行申报、按时足额缴纳社会保险费,非因不可抗力等法定事由不得缓缴、减免

情形四:不签合同就不用缴社保

一些用人单位以没有签订劳动合同为由拒绝缴纳社保,怎么办?

员工可以提供以下证明,证明与单位之间的用人关系。

《关于确立劳动关系有关事项的通知》第二条规定:

用人单位未与劳动者签订劳动合同,认定双方存在劳动关系时可参照下列凭证:

(1)工资支付凭证或记录(职工工资发放花名册)、缴纳各项社会保险费的记录;

(2)用人单位向劳动者发放的“工作证”“服务证”等能够证明身份的证件;

(3)劳动者填写的用人单位招工招聘“登记表”“报名表”等招用记录;

(4)考勤记录;

(5)其他劳动者的证言等。

其中,(1)(3)(4)项的有关凭证由用人单位负举证责任。

情形五:用支付现金方式取代缴社保

一些单位不给员工缴纳社保,但是会给员工发一笔社保补助费,用现金代替社保缴纳。这样不可取!

《社会保险费征缴暂行条例》第十二条规定:

“缴费单位和缴费个人应当以货币形式全额缴纳社会保险费。缴费个人应当缴纳的社会保险费,由所在单位从其本人工资中代扣代缴。”

用人单位和个人不得私下就社会保险费进行约定。

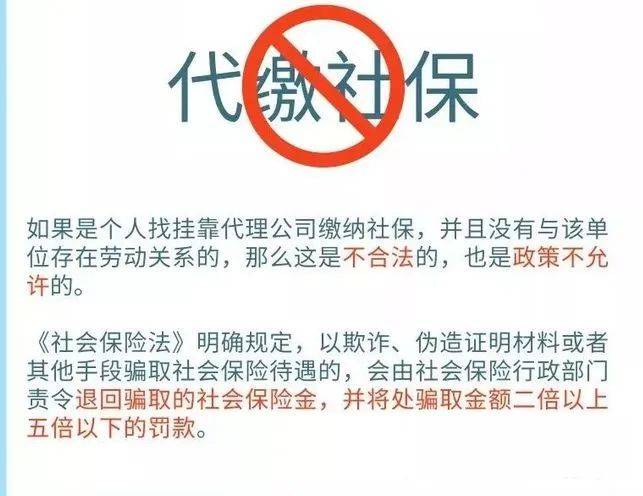

情形六:代缴社保